作者 | 童童

保险经纪人,擅长重疾险、年金险,高端医疗险,RFP持证,寿险理财规划师,核保师,公众号【年金知识局】

【导读】

一、什么是增额终身寿险

二、增额终身寿险形态展示

三、增额终身寿险怎么挑?

四、增额终身寿险,现金价值展示

五、增额终身寿险有哪些功能?

【正文】

稳稳的幸福:

收益稳稳的一路往上,不会下跌,才叫稳稳的幸福呀,过山车式的波动,并不是每个人都能承受。

增额终身寿,就是保额会增长的终身寿险。

另一方面,它的现金价值增长极快。

现金价值就是你随时退保,可以拿回的钱。

不过一旦退保,保单就失效了。

就像你把银行存定期的钱,一次性全取走,就不能享受利息了。

如果你刚好有一笔闲钱想打理,承受不了大的收益波动。

就想心平气和的让钱慢慢增值的,增额终身寿简直是再适合不过的金融工具。

01、

什么是增额终身寿险?

所谓增额终身寿险,就是以身故为给付条件,保障期间为终身的险种。

但是保额和现金价值,按照复利不断增长。

通俗来说,它是寿险,保险周期终身,保费恒定,但保额递增。

增额终身寿险=身故责任+复利增额+终身保障

增额终身寿险,最重要的指标是现金价值。

什么是现金价值?

简单说,现金价值是客户提出退保或者被动解约时,保险公司应该退还给客户的钱。

对于选择增额终身寿险伙伴来说,喜欢它,是因为更看重它的灵活的功能,比如:

投保之后,如果产品支持加保,相当于给自己开了一个复利递增的账户,坐享复利优势。

如果眼下急用钱,或遇到好的投资机会,则可以减保、保单贷款,把钱取出来。

进可攻,退可守,控制权完全掌握在自己手里,堪称最稳妥的存钱罐。

02、

增额终身寿险形态:

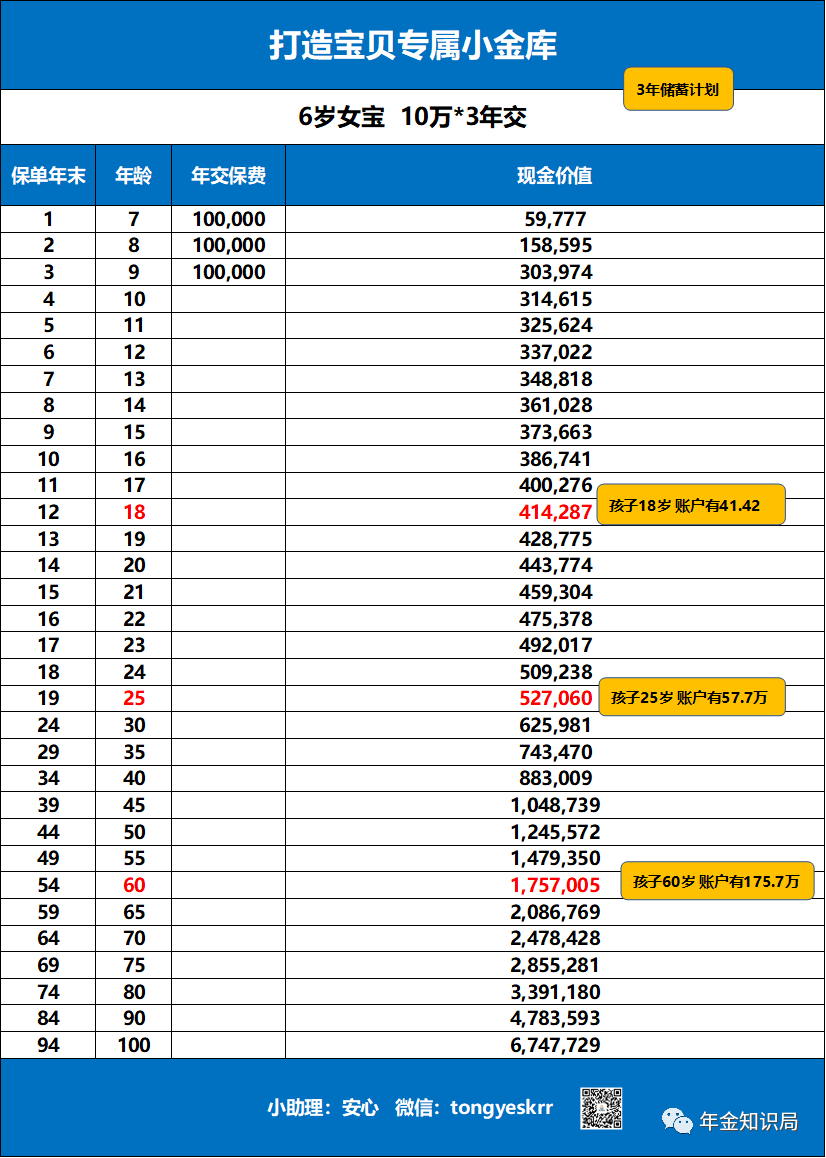

增额终身寿险形态如下,童童拿计划书举例:

35岁王女士,刚好有一笔闲钱想打理,打算给孩子存起来。

每年交10万,交3年,所交保费,第3年年末回正。

第4年开始,想退保拿回所有钱也可以。

不想退保,让钱一直在账户增值也可以。

孩子30岁的时候,账户里有62.59万。

可拿出当创业金或者旅行基金或者还房贷等。

不想动,就接着让它增值。

现金价值的80%,是可以拿来贷款的,缓解急用钱的情况。

03、

增额终身寿险怎么挑?

如何挑选一款合适的增额终身寿险?

要知道这几点:

累计保险费:已经交的钱

身故/全残保险金:身故或全残,会赔付的钱

现金价值:退保能拿到的钱

看懂了这些名词,再从这几个维度看

1、看现金价值

做为一种储蓄型产品,增额终身寿的利益,主要体现在现金价值的增长。

如果关注短期的利益:

可以关注下回本时间,就是看现金价值什么时候超过已交保费。

如果关注长期利益:

可以关注下第10个/20个/30个保单周年末的现金价值。

至于现在火热的,通过计算IRR(内部收益率)来计算增额终身寿的收益率。

童童建议:

因为计算较复杂,对于数学不太好的同学,以及刚接触增额终身寿的伙伴,咱先不算了,直接看现金价值的增长就足够啦!

如果真想算,童童推荐大家一个小程序:单复利科学计算器。

2、看灵活性

首先要看能否满足加保,减保,保单贷款的要求。

市场调整下,把减保写进合同的增额终身寿险越来越少了。

3、看保单贷款利率

保单贷款利率也是非常值得关注的。

如果投保后需要现金流,就可以进行保单贷款。

有了保单贷款功能,有急用钱的情况就不必进行退保。

同样是80%现金价值的保单贷款。

4%,5%,6%不同的贷款利率,在贷款基数比较大的情况下,差异很大。

04、

增额终身寿险,现金价值示范:

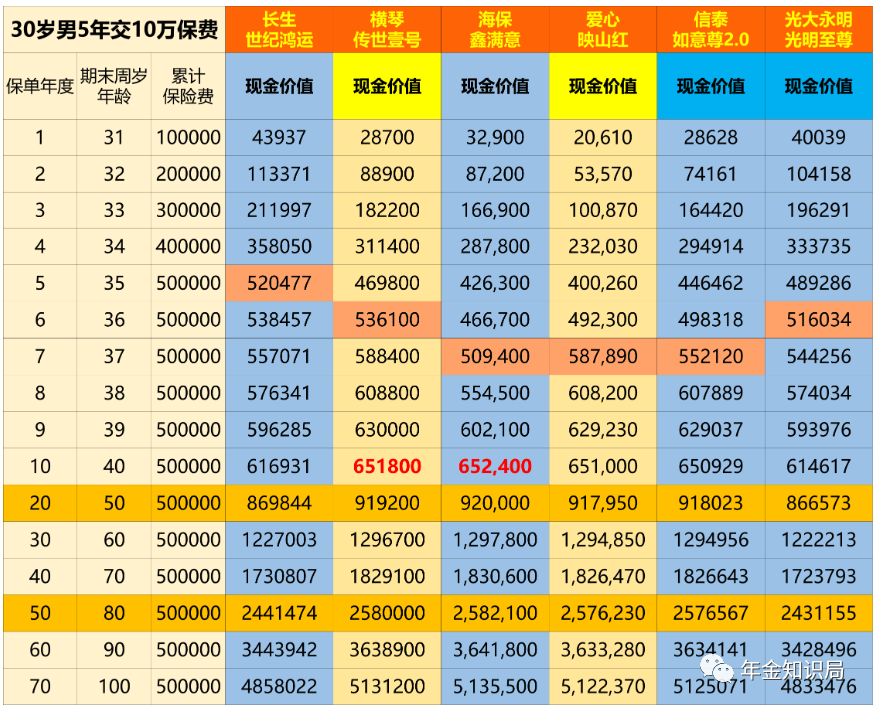

我们看下几款热销的增额终身寿险。

以30岁男,5年交,每年交10万保费为例。

虽然都号称自己是3.5%预定利率的产品,但现金价值是有差别的。

这也是为什么童童建议大家挑选增额终身寿险要看现金价值的原因。

同样是5年缴费,长生世纪鸿运在第5保单年末本金就回正了。

横琴人寿传世壹号,在第6保单年度末回正。

爱心映山红和信泰如意尊2.0,在第7保单年末回正。

从长期利益来看,这几款产品都非常优秀。

在第20保单年末,现金价值最高的是海保鑫满意增额终身寿险。

从灵活性的角度来看,这几款产品都支持减保和保单贷款。

保单贷款利率:

信泰人寿:5.85%横琴人寿:5.25%

长生人寿:5.22%

这些都可以在保险公司的官网查到,不过贷款利率不是固定的,有可能随着市场的调整而变化。

05、

增额终身寿险有哪些功能?

一、家企资产隔离

企业经营风险无处不在,即使哪天因为某种原因,资产遭到冻结甚至被拍卖时,人寿保险的保单也是安全资产,被保险人领取的保险金是不计入抵债程序的。

当然,大前提是:规划这张保单时,保费来源务必是清晰的,另外,架构设计必须是合理的。

二、提供应急现金流

当企业发生风险,资产被冻结或者被强制买卖,保单贷款功能可以在关键时刻成为最好的变现工具,解决流动资金的困境。

如果保单足够大,高保障+高现价+高贷款,足以解决你的燃眉之急。

童童去几家保险公司官网查了。

爱心人寿守护神2.0,目前保单贷款利率是5.5%。

信泰人寿是5.85%。瑞华人寿是5.75%。

三、可以指定收益人

如果没有事先声明,由第一顺位继承人共同继承。

明确指定好保单受益人,可以避免财产纠纷。

能保证财富按照您的意愿进行传承,另一方面可以在处理其他遗产或者后期继承问题时,保障妻儿的生活,并支付处理遗产的各项费用。

另外,增额终身寿险的受益比例也是可以自定义的。

比如A儿子孝顺,想让他继承60%的份额,C儿子继承40%份额。

可以通过保单明确指定出来。

如果单纯通过继承法来继承,且没有遗嘱公证的情况,就很容易引发继承权益和继承份额的纠纷。

增额终身寿险,可以让你把钱给到你想给的人,完成你的心愿。

四、税务筹划功能

遗产税草案规定,继承人需要先纳税才能继承遗产。

如果将来遗产税开始征收,大量资产可能产生高额遗产税。

而人寿保险做为免税资产可以直接获得,还能用保险金支付相应的税金,协助后代顺利继承名下财产。

五、隐私保护功能

想偷偷给家里某个人一笔钱,通过增额终身寿险保单的形式就可以规划,受益人写谁,受益顺序排第几,受益份额多少,在投保那一刻,都可以规定下来。

受益人具有的权益,其他人根本不会知道。

六、锁定利率功能

一旦购买,增额终身寿险终身都是这个利率。

短期的3.5%利率,看起来不太高。

但把时间线拉长,终身都给你3.5%,这个就很可观了。

未来二三十年,市场会怎么样,利率会是多少,都无法预知。

而通过增额终身寿险,却帮你锁定了终身利率。

七、强制储蓄功能

对于普通老百姓而言,可能上升不到什么免税、继承的高度。

但增额终身寿险可以切实帮你做好存钱规划。

在消费主义盛行的今天,不知不觉,钱就花出去了。

让钱躺银行存款和余额宝,利率太低。

买股票基金,也不是所有人都擅长。

银行理财以前虽好,但资管新规以后,所有存量银行理财都已经去刚兑化。

也就是,银行理财也不能保本保息了。

R2类的银行理财,也可能出现亏本的情况。

如果有这么个账户,让你强行每年存个一万两万,前几年还动不了。

不知不觉,后期,你会发现你有一个小金库。

存钱,并不丢人,该用钱时没钱用还得到处借,才丢人!

增额终身寿险,可以慢慢打造你自己的“粮仓”,手有余粮,心不慌。

八、婚姻资产保全

可以让父母当投保人,给自己投保一份增额终身寿险,尽量在婚前就缴费完毕,那么保单的现金价值也属于婚前个人财产,即便发生不好的破裂情况,这份保单也不会被他人分割。

保单受益人可以写父母,以后有孩子了,受益人改成孩子。

童童请各位女孩子们,时刻注意保护自己!

06、

童童小结:

想打理资金,反复存钱,取钱,再存再取,仿佛是一场无限循环的游戏。

如果不是利率下行的必然趋势,增额终身寿险这种长期储蓄保险被看到的,估计也就是“安全”。

但现在,除了安全性,后期的收益性和流动性,也逐渐被大家所看到和认可。

老百姓拿着钱去买理财或定存,现在一定要有预期,未来利率大概率会下降。

到期后的理财产品转存,也不可能再根据原合同和你续约。

反复存+取,中间的空白期,肯定会导致咱们拿到的实际收益率远远低于当初看到的利率。

一款能够锁定终身利率的增额终身寿险,一旦持有,将来很硬核!

以上,就是今天的分享,期待遇见,我们下期见!

07、

胡适说保险:

保险的意义,只是今日作明日的准备;生时作死时的准备;父母作儿女的准备;儿女幼小时作儿女长大的准备;如此而已。今天预备明天,这是真稳健;生时预备死时,这是真豁达;父母预备儿女,这是真慈爱。能做到这三步的人,才能算作是现代人。

08、

拓展阅读

(养老社区+增额终身寿险)

(重疾险+保险资讯)

(高端医疗险资讯)

标签:养老年金、教育金、保险存钱、家庭保险规划