作者 | 童童

保险经纪人,擅长重疾险、年金险,高端医疗险,RFP持证,寿险理财规划师,核保师,公众号【年金知识局】

【导读】

一、什么是年金险和年金险形态

二、年金险适合什么人购买?

三、什么是增额终身寿险?

四、增额终身寿险怎么挑?

五、增额终身寿险,现金价值示范

六、年金险和增额终身寿险,到底买哪个?

【正文】

01、

什么是年金险和年金险形态:

年金险和增额终身寿险,都是非常靠谱的储蓄类保险。

安全不会有波动,锁定终身利率,如果有闲置资金想打理,可以考虑配置。

什么是年金险?

如果用一句话总结年金险。

那就是:前期交钱,到了约定日期领钱,如果中途身故,会赔付身故金,不保任何疾病。

年金险提供了与生命等长的、安全性堪比国债的、终身且稳定的现金流。

该领取的钱,明明白白写进合同,谁都动不了,拿不走。

真正的年金险,责任简单明了,没有那么多条条框框来限制它的领取。

终身年金险,活多久,领多久,说白了就是现在储蓄以后领钱,形态简单,还安全。

年金险,本意就是做中长期储蓄,短期一两年就要用到的钱,还是建议买大额存单或存银行。

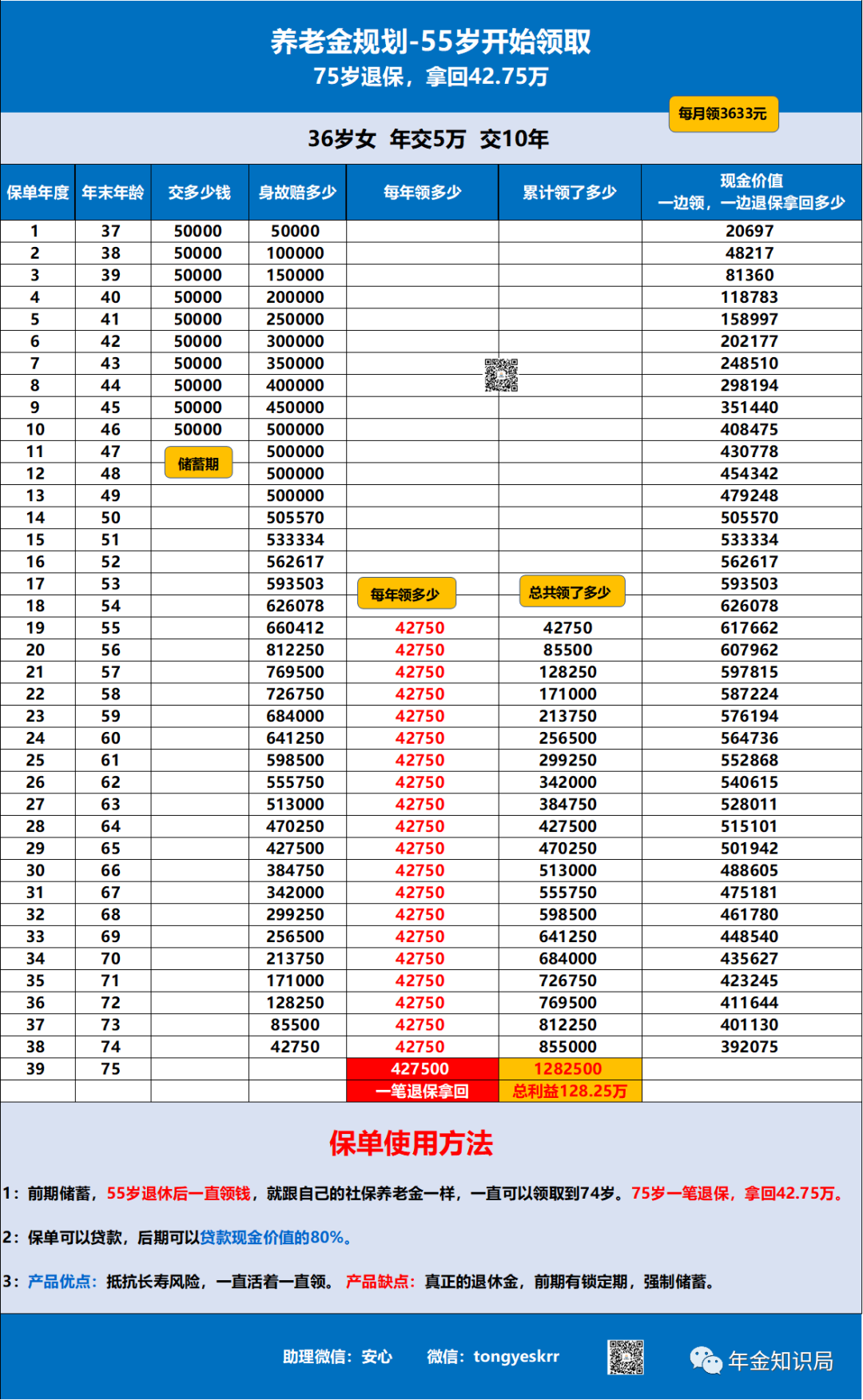

年金险形态如下,童童做了图表:

36岁职场女性,给自己规划一笔养老年金险。

每年交5万,交10年,打算55退休,每年领取42750元,折合每月领取3633元。

领取到74岁,共计领取了85.5万。

满75岁,一笔拿回祝寿金42.75万。

现在交多少,将来领多少,都白纸黑字写进合同。

不要以为退休金是公务员和职场人士专属。

不上班的你,也可以为自己规划哦!

02、

年金险适合什么人购买?

1、有养老金需求的人(养老年金)

一般到了三四十岁,就可以考虑未来的养老问题。

提前利用年金险为自己规划一个美好的晚年,越早规划越轻松。

壮年不规划,老大徒伤悲,趁早开始是好事。

2、有教育金需求的人(教育年金)

抚养孩子是一个漫长的周期,从孩子出生到独立,抚养、教育费用支出周期长、额度高。

有想法的家长会为孩子提前准备一笔储备金。

无论是教育金、婚嫁金还是创业金,都是对孩子未来的一份期许。

3、目前收入高,但未来收入不确定(生意人)

年金具有长期、稳定等特点。

对于目前收入很高,未来收入不确定甚至有高负债风险的客户,是很好的金融产品。

尤其是缴费周期短的年金产品。

在你最有赚钱能力的时候,尽快规划好,将来哪怕没有赚钱能力了,也源源不断有钱领取。

将鸡蛋分散在不同篮子里,是一种非常有必要的方式。

左手投资,右手储蓄,两不耽误。

4、有闲钱,希望获得稳定收益的人(高收入白领)

手里有闲钱,希望获得稳定、安全、可持续的收益,也可以选择年金保险。

因为年金保险的给付是写进合同的,十分安全有保证。

不过要注意,投保的前提是,这笔钱你确实不着急用。

5、有财富传承需求,又担心财产纠纷的人群(高净值人群)

希望将财富传承给指定的下一代。

但是因为继承法的某些规定不能按照自己意愿来进行。

年金险可以通过指定受益人和收益顺序来实现。

6、忍不住乱花钱的剁手党(消费主义者)

电商的发展催生出了大批剁手党。

发工资就急着去清空购物车,这样的剁手党,买个年金险进行强制储蓄是好办法。

以免人到中年,囊中空空。

当然,依照科学的保险规划,应该先购买意外险、健康险(含重大疾病、医疗险)、寿险,接下来才考虑教育金、养老险等险种。

毕竟,先保人,再保财嘛,以人为本。

年金险,可以说无论对于富贵人家,还是寻常百姓,都适合投保。

利用好年金这个金融工具,从而守住赚到的财富!

赚取财富不易,守住财富更难,借助工具,事半功倍。

03、

什么是增额终身寿险?

所谓增额终身寿险,就是以身故为给付条件,保障期间为终身的险种。

但是保额和现金价值,按照复利不断增长。

通俗来说,它是寿险,保险周期终身,保费恒定,但保额递增。

增额终身寿险=身故责任+复利增额+终身保障

增额终身寿险,最重要的指标是现金价值。

什么是现金价值?

简单说,现金价值是客户提出退保或者被动解约时,保险公司应该退还给客户的钱。

对于选择增额终身寿险伙伴来说,喜欢它,是因为更看重它的灵活的功能,比如:

投保之后,如果产品支持加保,相当于给自己开了一个复利递增的账户,坐享复利优势。

如果眼下急用钱,或遇到好的投资机会,则可以减保、保单贷款,把钱取出来。

进可攻,退可守,控制权完全掌握在自己手里,堪称最稳妥的存钱罐。

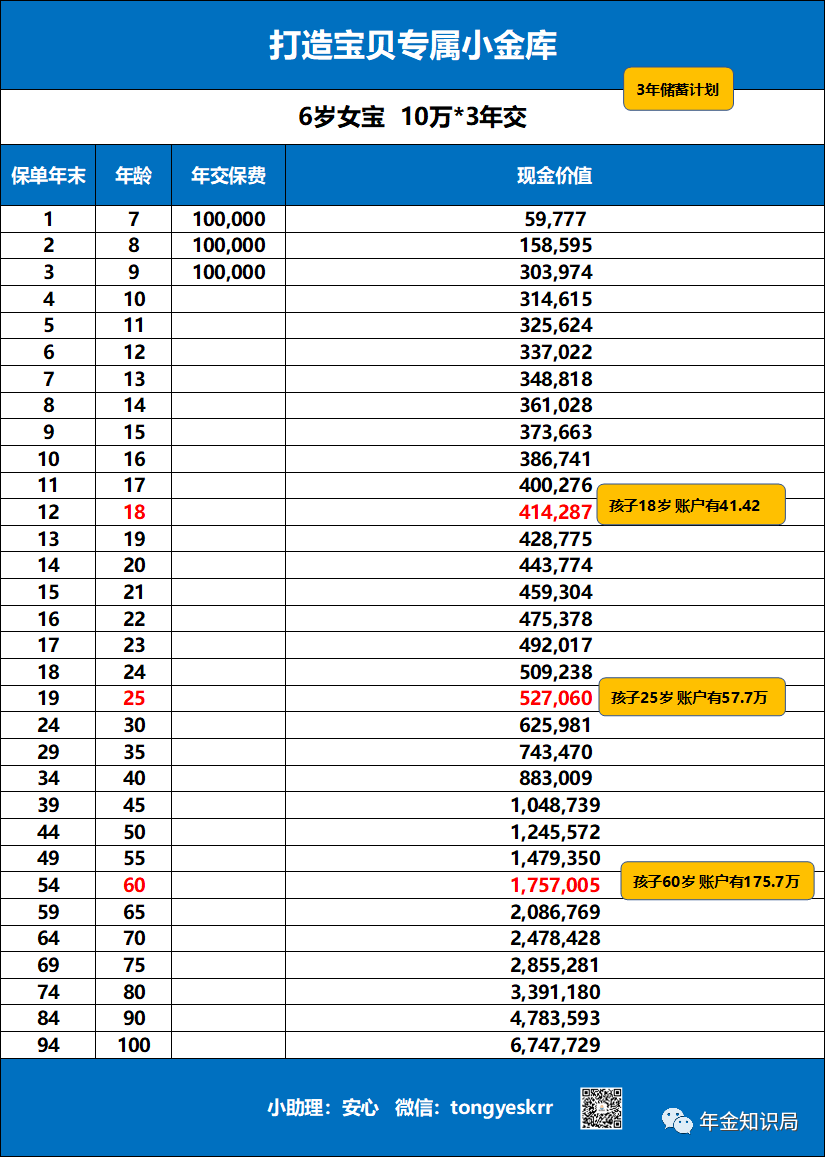

增额终身寿险形态如下,童童也做了图表:

35岁的王女士,刚好有一笔闲钱想打理,打算给孩子存起来。

每年交10万,交3年,所交保费,第3年年末回正。

第4年开始,想退保拿回所有钱也可以。

不想退保,让钱一直在账户增值也可以。

孩子30岁的时候,账户里有62.59万。

04、

增额终身寿险怎么挑?

如何挑选一款合适的增额终身寿险?

要知道这几点:

累计保险费:已经交的钱

身故/全残保险金:身故或全残,会赔付的钱

现金价值:退保能拿到的钱

看懂了这些名词,再从这几个维度看

1、看现金价值

做为一种储蓄型产品,增额终身寿的利益,主要体现在现金价值的增长。

如果关注短期的利益:

可以关注下回本时间,就是看现金价值什么时候超过已交保费。

如果关注长期利益:

可以关注下第10个/20个/30个保单周年末的现金价值。

至于现在火热的,通过计算IRR(内部收益率)来计算增额终身寿的收益率。

童童建议:

因为计算较复杂,对于数学不太好的同学,以及刚接触增额终身寿的伙伴,咱先不算了,直接看现金价值的增长就足够啦!

如果真想算,童童推荐大家一个小程序:单复利科学计算器。

2、看灵活性及保单贷款利率

首先要看能否满足加保,减保,保单贷款的要求。

市场调整下,把减保写进合同的增额终身寿险越来越少了。

另外保单贷款利率也是非常值得关注的。

如果投保后需要现金流,就可以进行保单贷款。

有了保单贷款功能,有急用钱的情况就不必进行退保。

同样是80%现金价值的保单贷款。

4%,5%,6%不同的贷款利率,在贷款基数比较大的情况下,差异会很大。

05、

增额终身寿险,现金价值示范:

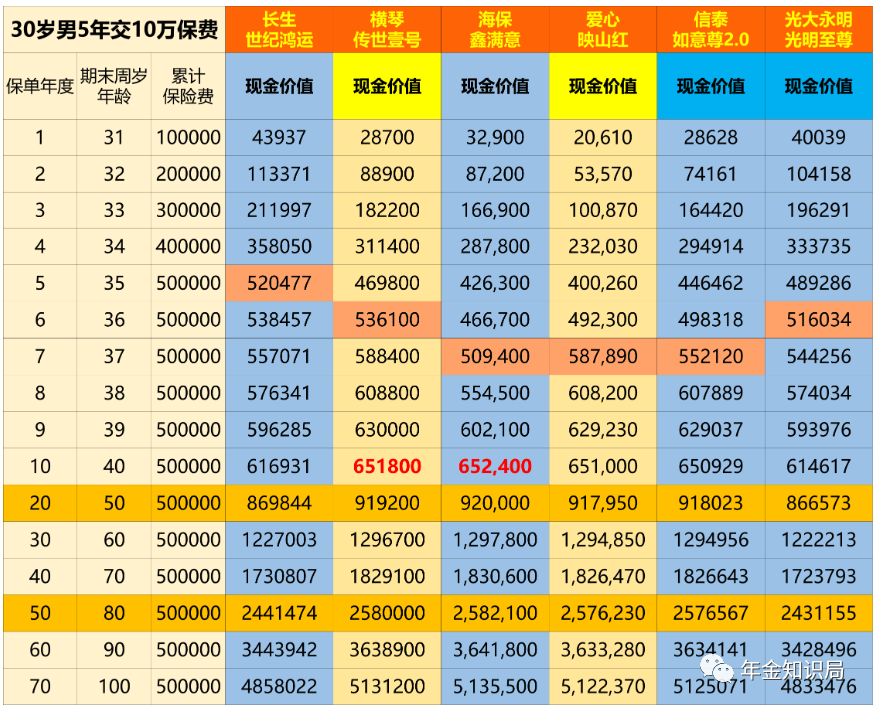

我们看下几款热销的增额终身寿险。

以30岁男,5年交,每年交10万保费为例。

虽然都号称自己是3.5%预定利率的产品,但现金价值是有差别的。

这也是为什么童童建议大家挑选增额终身寿险要看现金价值的原因。

同样是5年缴费,长生世纪鸿运在第5保单年末本金就回正了。

横琴人寿传世壹号,在第6保单年度末回正。

爱心映山红和信泰如意尊2.0,在第7保单年末回正。

从长期利益来看,这几款产品都非常优秀。

在第20保单年末,现金价值最高的是海保鑫满意增额终身寿险。

从灵活性的角度来看,这几款产品都支持减保和保单贷款。

保单贷款利率:

信泰人寿:5.85%横琴人寿:5.25%

长生人寿:5.22%

这些都可以在保险公司的官网查到,不过贷款利率不是固定的,有可能随着市场的调整而变化。

06、

年金险和增额终身寿险,选谁?

同样是储蓄类保险,增额终身寿险与年金险,有什么区别?

简单说:

增额终身寿,就像一个蓄水池,当你要用水的时候,自己去池子,用瓢舀水喝就好,喝多少,舀多少。

而年金险更像一个水龙头,它会定期定量的开闸放水,你只需要按时用桶去接就好,永远不会停水。

这样解释,是不是非常好理解?

到底选谁?看有没有很明确的打算。

比如就想给孩子存一笔教育金或者给自己规划一笔养老金,那肯定是年金险合适。

专款专用,一定可以确保自己的钱不会被挪用。

也不用担心哪天管不住自己,把钱提前取出来全部花光。

保终身的年金险,提供的是一辈子源源不断的现金流,按时按点发放。

对于没有明确的目的,就是想做个强制储蓄,那一定是增额终身寿险合适。

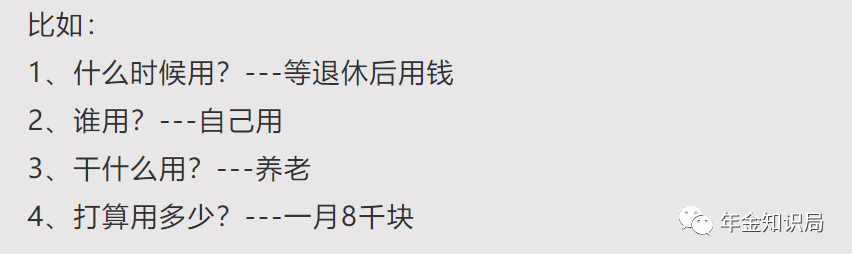

再具体一点,关于这笔钱怎么打理,可以问自己这几个问题:

1、什么时候用?

2、谁用?

3、干什么用?

4、打算用多少?

如果回答是:

很明显,到期自动领取的养老年金可能会更适合你。

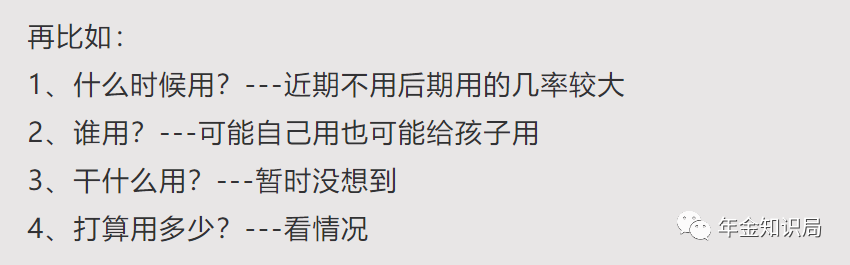

如果你的回答是:

这个情况,就非常适合挑选后期支取灵活的增额终身寿险了。

有一笔闲钱想要理财,但是不知道如何安置,也没有想好特定的用处。

这其实是很多有理财想法的人的现状。

所以,有类似想法的伙伴,都可以考虑选择支取灵活的增额终身寿险作为一种新的理财方式。

更重要的是:增额终身寿险的收益白纸黑字写在合同里,实实在在看的见。

对风险承受能力低的人来说,简直不能再香了!

锁定长期收益,支取灵活,安全稳定,这样的增额终身寿险,你心动了吗?

07、

童童总结:

不管是年金险,还是增额终身寿险,都有锁定利率的功能。

在现在预定利率3.5%的情况下,锁定几款产品,以后一辈子都享受这个利率。

哪怕将来银行存款利率进一步下降,咱们也能有个稳妥且值钱的放钱处。

不管怎样,两种类型都挺值得买!

08、

拓展阅读

(养老社区+增额终身寿险)

(重疾险+保险资讯)

(高端医疗险资讯)

标签:养老年金、教育金、保险存钱、家庭保险规划